प्रति शेयर आय (ईपीएस) अक्सर यह समझने का रहस्य होता है कि क्या कोई कंपनी वास्तव में पैसा कमा रही है और क्यों कुछ शेयरों को अन्य की तुलना में बेहतर निवेश के रूप में देखा जाता है।

क्या आपने कभी सोचा है कि निवेशक इसका पता कैसे लगाते हैं? आइए जानें कि EPS क्या है, यह क्यों मायने रखता है, और इसका उपयोग बेहतर वित्तीय निर्णय लेने के लिए कैसे किया जा सकता है।

प्रति शेयर आय (ईपीएस) क्या है?

मूलतः, प्रति शेयर आय (ईपीएस) एक वित्तीय मीट्रिक है जो प्रति शेयर के आधार पर किसी कंपनी की लाभप्रदता को मापता है।

इसे इस प्रकार समझें कि एक कंपनी अपने स्टॉक के प्रत्येक शेयर के लिए कितना पैसा बनाती है – मूलतः यह निवेशकों को यह एहसास दिलाता है कि कंपनी के मुनाफे का कितना हिस्सा प्रति शेयर उनके “स्वामित्व” में है।

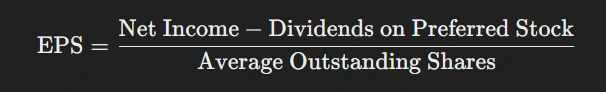

ईपीएस फॉर्मूला

ईपीएस की गणना का सूत्र है:

इसका विश्लेषण:

- शुद्ध आय कंपनी का कुल लाभ है जिसमें से सभी खर्च, कर और ब्याज घटा दिए जाते हैं। यह बिलों के भुगतान के बाद बची हुई राशि है।

- पसंदीदा स्टॉक पर लाभांश : यदि कंपनी के पास पसंदीदा शेयरधारक हैं, तो वे आम शेयरधारकों को कुछ भी मिलने से पहले एक निश्चित भुगतान के हकदार हैं। ये भुगतान आम शेयरधारकों को मिलने वाले मुनाफे पर ध्यान केंद्रित करने के लिए शुद्ध आय से काटे जाते हैं।

- औसत बकाया शेयर: यह कंपनी के शेयरों की औसत संख्या को संदर्भित करता है जिनका रिपोर्टिंग अवधि के दौरान सक्रिय रूप से कारोबार किया गया था।

यदि कोई कंपनी महत्वपूर्ण लाभ कमा रही है और उसने बहुत अधिक शेयर जारी नहीं किए हैं, तो स्वाभाविक रूप से उसका ईपीएस अधिक होगा – जो मजबूत लाभप्रदता का संकेत है।

उदाहरण के लिए, ₹1 मिलियन की शुद्ध आय और 100,000 शेयरों वाली किसी कंपनी का EPS ₹10 होगा। लेकिन अगर उसी कंपनी के पास 1 मिलियन शेयर हों, तो EPS घटकर ₹1 हो जाएगा।

इसका मतलब यह है कि शेयरों की संख्या मुनाफे जितनी ही मायने रखती है। अगर किसी कंपनी के पास “रसोई में बहुत सारे रसोइये” हैं (यानी, बहुत सारे शेयर), तो प्रत्येक शेयरधारक का लाभ का हिस्सा छोटा हो जाता है।

यह क्यों मायने रखती है

ईपीएस वित्त में एक सार्वभौमिक मीट्रिक है क्योंकि यह बहुत सारी जटिल जानकारी को एक सरल संख्या में बदल देता है। यह निवेशकों की मदद करता है:

- यह पता लगाएं कि कोई कंपनी लाभदायक है या नहीं।

- विभिन्न कम्पनियों की लाभप्रदता की तुलना करें।

- मूल्यांकन करें कि कोई कंपनी अपनी आय को शेयरधारक मूल्य में कितनी कुशलता से परिवर्तित करती है।

उदाहरण

मान लीजिए कि आप एक बेकरी के मालिक हैं और अपने मुनाफे को पाँच दोस्तों में बाँटना चाहते हैं। अगर आपको ₹500 का मुनाफ़ा हुआ, तो हर दोस्त को ₹100 मिलेंगे।

अब कल्पना करें कि आप 10 और दोस्तों को इसमें शामिल कर लें। जब तक आपका मुनाफ़ा आसमान नहीं छूता, तब तक हर व्यक्ति का हिस्सा घटता जाएगा। EPS मूलतः इसी तरह काम करता है।

इसलिए, अगली बार जब आप ईपीएस संख्या देखें, तो याद रखें – यह केवल इस बारे में नहीं है कि कंपनी कितना लाभ कमाती है, बल्कि यह भी है कि यह लाभ उसके सभी शेयरधारकों में कितना विभाजित है।

आपको ईपीएस की परवाह क्यों करनी चाहिए?

ईपीएस किसी कंपनी की धड़कन की तरह है – यह आपको उसकी वित्तीय सेहत का तुरंत अंदाजा देता है। लेकिन यहाँ बताया गया है कि यह विशेष रूप से क्यों उपयोगी है:

निवेश निर्णय लेना:

किसी शेयर का मूल्यांकन करते समय, निवेशक सबसे पहले EPS की जांच करते हैं। उच्च EPS आम तौर पर एक लाभदायक कंपनी का संकेत देता है, जो संभावित रिटर्न के लिए एक अच्छा संकेत है।

दूसरी ओर, कम ईपीएस का अर्थ यह नहीं है कि स्टॉक एक बुरा विकल्प है, लेकिन यह आगे की जांच के लिए एक संकेत है।

क्या कंपनी विकास के चरण में है, और भविष्य में विस्तार के लिए मुनाफे का पुनर्निवेश कर रही है? या फिर वह लागतों को नियंत्रित करने के लिए संघर्ष कर रही है?

ईपीएस एक लिटमस टेस्ट की तरह काम करता है – यह आपको सभी उत्तर नहीं देगा, लेकिन यह आपको बताएगा कि कहां देखना है।

कम्पनियों की तुलना:

ईपीएस आपको सेब से सेब की तुलना करने में मदद करता है। ईपीएस विभिन्न आकारों, क्षेत्रों या क्षेत्रों के व्यवसायों की तुलना करते समय खेल के मैदान को समतल करता है।

यह किसी दौड़ में दक्षता मापने जैसा है: प्रतियोगी के आकार की परवाह किए बिना, आप उनके सापेक्ष प्रदर्शन के आधार पर देख सकते हैं कि कौन तेज दौड़ रहा है।

उदाहरण के लिए, यदि आप एक ही उद्योग में दो कंपनियों में निवेश करने के बीच निर्णय लेने का प्रयास कर रहे हैं, तो ईपीएस यह देखने का एक त्वरित तरीका प्रदान करता है कि लाभप्रदता के संदर्भ में कौन बेहतर प्रदर्शन कर रहा है।

क्या आप यह जानना चाहते हैं कि कौन सी टेक दिग्गज या फार्मा कंपनी प्रति शेयर सबसे ज़्यादा मुनाफ़ा कमा रही है? तो EPS से आगे न देखें।

मूल्यांकन मेट्रिक्स:

ईपीएस सबसे अधिक इस्तेमाल किए जाने वाले मूल्यांकन उपकरणों में से एक में प्रमुख भूमिका निभाता है: मूल्य-से-आय (पी/ई) अनुपात । इसका सूत्र है:

यह अनुपात आपको यह समझने में मदद करता है कि निवेशक किसी कंपनी की आय के लिए कितना भुगतान करने को तैयार हैं। कम पी/ई यह संकेत दे सकता है कि स्टॉक का मूल्यांकन कम किया गया है, जो खरीदने का एक अवसर हो सकता है।

लेकिन धैर्य रखें – यह अंतर्निहित समस्याओं का संकेत भी हो सकता है, जैसे भविष्य की आय में गिरावट या क्षेत्र-व्यापी चुनौतियाँ।

कार्रवाई में पी/ई का उदाहरण

मान लीजिए कि किसी कंपनी का EPS ₹50 है और स्टॉक की कीमत ₹500 है। P/E अनुपात है:

पी/ई=500/50

=10

इसका मतलब है कि निवेशक कंपनी की कमाई के हर एक रुपये के लिए ₹10 का भुगतान कर रहे हैं। क्या यह एक अच्छा सौदा है? यह इस बात पर निर्भर करता है कि यह P/E समान कंपनियों और उद्योग के औसत से किस तरह तुलना करता है। संदर्भ मायने रखता है!

संदर्भ क्यों मायने रखता है

ईपीएस और इससे संबंधित मीट्रिक जैसे कि पी/ई अनुपात अविश्वसनीय रूप से जानकारीपूर्ण हैं, लेकिन वे पूरी कहानी नहीं बताते हैं। उदाहरण के लिए:

- उच्च पी/ई एक विकासशील कंपनी का संकेत हो सकता है जिसमें व्यापक संभावनाएं हैं, लेकिन जोखिम भी अधिक है।

- कम पी/ई एक स्थिर कंपनी का संकेत हो सकता है – या चुनौतियों से जूझ रही कंपनी का।

ईपीएस कोई क्रिस्टल बॉल नहीं है, लेकिन स्टॉक का मूल्यांकन करते समय यह पहेली का एक ज़रूरी हिस्सा है। यह आपको संभावित नुकसान से आशाजनक अवसरों को अलग करने में मदद करता है।

तो, EPS की चिंता क्यों करें? क्योंकि निवेश में, यह इस बात का सबसे स्पष्ट संकेतक है कि कोई कंपनी पैसा कमा रही है या नहीं – और आखिरकार, क्या आपको भी अपना पैसा उसमें लगाना चाहिए।

ईपीएस (प्रति शेयर आय) के प्रकार

सभी EPS संख्याएँ समान नहीं होतीं। यहाँ तीन सबसे आम भिन्नताएँ दी गई हैं:

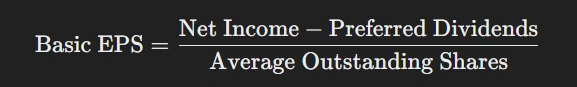

मूल(Basic) ईपीएस:

यह EPS का सबसे सीधा और सामान्य रूप से संदर्भित प्रकार है । इसे “वेनिला” संस्करण के रूप में सोचें – सरल, कोई तामझाम नहीं, और इस प्रकार गणना की जाती है:

बेसिक ईपीएस को मूल रूप से क्या कहा जाता है, वह इस प्रकार है :

- यह केवल वर्तमान में प्रचलन में मौजूद शेयरों पर ही विचार करता है।

- इसमें स्टॉक विकल्पों, परिवर्तनीय प्रतिभूतियों या किसी भी ऐसे उपकरण के संभावित प्रभाव को ध्यान में नहीं रखा गया है जो शेयरों की संख्या बढ़ा सकते हैं।

इसका उपयोग कब करें: यदि आप जटिलताओं में पड़े बिना लाभप्रदता का त्वरित विवरण चाहते हैं, तो बेसिक ईपीएस आपके लिए सबसे अच्छा विकल्प है।

तनुकृत(Diluted) ईपीएस:

तनुकृत ईपीएस अधिक रूढ़िवादी दृष्टिकोण अपनाता है, तथा प्रश्न पूछता है: यदि सभी संभावित शेयर जारी कर दिए जाएं तो प्रति शेयर लाभप्रदता पर क्या प्रभाव पड़ेगा?

इस गणना में शामिल हैं:

- स्टॉक विकल्प : कर्मचारियों या अधिकारियों को शेयर खरीदने के लिए दिए गए अधिकार।

- परिवर्तनीय प्रतिभूतियाँ : बांड या पसंदीदा शेयर जैसे उपकरण जिन्हें सामान्य स्टॉक में परिवर्तित किया जा सकता है।

तनुकृत ईपीएस का फार्मूला बेसिक ईपीएस के समान है, लेकिन शेयरों की अधिकतम संभव संख्या को दर्शाने के लिए हर को समायोजित किया जाता है।

यह क्यों मायने रखता है:

पतला ईपीएस आपको आय के लिए “सबसे खराब स्थिति” देता है । यह सतर्क निवेशकों के लिए एक महत्वपूर्ण मीट्रिक है जो सभी संभावित शेयरों के खेल में आने पर लाभप्रदता की यथार्थवादी भावना चाहते हैं।

समायोजित(Adjusted) ईपीएस:

कभी-कभी, कंपनियाँ असामान्य, गैर-आवर्ती घटनाओं को ध्यान में रखते हुए अपने ईपीएस आंकड़ों में फेरबदल करती हैं – जैसे कि किसी व्यावसायिक इकाई की बिक्री, कानूनी निपटान या पुनर्गठन लागत। इसका परिणाम समायोजित ईपीएस कहलाता है ।

कंपनियां इसका उपयोग क्यों करती हैं:

समायोजित ईपीएस का उद्देश्य निम्नलिखित को हटाकर कंपनी के चल रहे परिचालन का “साफ” दृश्य प्रदान करना है:

- एकमुश्त लाभ : किसी बड़ी परिसंपत्ति को बेचने से अस्थायी रूप से लाभ बढ़ सकता है, लेकिन यह सामान्य व्यावसायिक परिचालन का हिस्सा नहीं है।

- असामान्य व्यय : भारी मुकदमे का भुगतान या दुर्लभ पुनर्गठन लागत लाभप्रदता की तस्वीर को बिगाड़ सकती है।

हालाँकि, सावधान रहें:

जबकि समायोजित ईपीएस मुख्य व्यवसाय में मूल्यवान जानकारी प्रदान कर सकता है, इसका उपयोग कभी-कभी कम अनुकूल परिणामों को छिपाने के लिए किया जाता है। हमेशा जाँच करें कि क्या समायोजन किए गए हैं और क्यों।

त्वरित तुलना तालिका

| प्रकार | मुख्य विशेषता | सर्वश्रेष्ठ के लिए |

| बेसिक ईपीएस | सरल गणना, कोई शेयर कमजोरीकरण नहीं | लाभप्रदता का सामान्य स्नैपशॉट |

| तनुकृत ईपीएस | संभावित शेयर वृद्धि के लिए खाते | किसी कंपनी की आय के बारे में रूढ़िवादी दृष्टिकोण |

| समायोजित ईपीएस | एकमुश्त लाभ या व्यय को छोड़कर | मुख्य परिचालन प्रदर्शन का मूल्यांकन |

वास्तविक जीवन में EPS का उपयोग कैसे करें

कल्पना कीजिए कि आप निवेश के लिए दो कंपनियों पर विचार कर रहे हैं:

- कंपनी A : ईपीएस = ₹5

- कंपनी बी : ईपीएस = ₹2

पहली नज़र में, कंपनी A विजेता लगती है – यह प्रति शेयर ज़्यादा कमा रही है। निष्कर्ष पर पहुँचने से पहले यहाँ कुछ मुख्य प्रश्न पूछे जाने चाहिए:

1. विकास की कहानी क्या है?

ईपीएस समय का एक स्नैपशॉट है, लेकिन निवेश भविष्य के बारे में है। खुद से पूछें:

- क्या कंपनी A एक परिपक्व, स्थिर कंपनी है जिसकी वृद्धि निरंतर लेकिन धीमी है?

- क्या कंपनी बी एक घटिया स्टार्टअप है जो हर साल अपना ईपीएस दोगुना कर रही है?

अगर कंपनी बी की आय तेज़ी से बढ़ रही है, तो आज उसका ₹2 ईपीएस कुछ ही सालों में कंपनी ए के ₹5 ईपीएस से आगे निकल सकता है। विकास की दिशा सिर्फ़ मौजूदा संख्याओं से ज़्यादा मायने रखती है।

2. पी/ई अनुपात क्या है?

मूल्य -से-आय (पी/ई) अनुपात ईपीएस कहानी का अगला अध्याय है। यह आपको यह समझने में मदद करता है कि क्या किसी शेयर की कीमत उसकी आय के हिसाब से उचित है।

आइये पी/ई अनुपात की गणना करें:

- कंपनी A : स्टॉक मूल्य = ₹250, P/E = ₹250 / ₹5 = 50

- कंपनी बी : स्टॉक मूल्य = ₹20, पी/ई = ₹20 / ₹2 = 10

ये संख्याएं हमें क्या बताती हैं?

- कंपनी ए के लिए 50 का पी/ई बताता है कि निवेशक हर एक रुपये की कमाई के लिए ₹50 का भुगतान कर रहे हैं। यह उच्च वृद्धि की उम्मीदों का संकेत हो सकता है – या इसका मतलब यह हो सकता है कि स्टॉक की कीमत बहुत ज़्यादा है।

- कंपनी बी के लिए 10 का पी /ई यह दर्शाता है कि इसकी कीमत अधिक उचित है, लेकिन इसका यह भी अर्थ हो सकता है कि बाजार में विकास की संभावना कम है।

संदर्भ महत्वपूर्ण है : पी/ई अनुपात की तुलना उद्योग औसत से करें और कंपनी की विकास संभावनाओं पर विचार करें।

3. ईपीएस के साथ जोड़े जाने वाले अन्य मीट्रिक

ईपीएस निवेश पहेली का सिर्फ़ एक टुकड़ा है। एक अच्छा निर्णय लेने के लिए, इन बातों पर भी ध्यान दें:

- राजस्व वृद्धि : क्या कंपनी अपनी बिक्री में लगातार वृद्धि कर रही है?

- ऋण स्तर : उच्च आय अच्छी बात है, लेकिन यदि उस पर भारी ऋण का बोझ हो, तो कंपनी में निवेश करना जोखिम भरा हो सकता है।

- उद्योग के रुझान : कंपनी प्रतिस्पर्धियों के मुकाबले कैसी है? क्या यह अग्रणी है या इसे बनाए रखने के लिए संघर्ष करना पड़ रहा है?

वास्तविक जीवन परिदृश्य

दो दोस्तों की कल्पना करें: एक के पास 50,000 रुपये मासिक आय वाली स्थिर नौकरी है, और दूसरे ने अभी-अभी 20,000 रुपये मासिक आय वाला व्यवसाय शुरू किया है।

पहला दोस्त आर्थिक रूप से ज़्यादा स्थिर लगता है, लेकिन क्या होगा अगर दूसरे दोस्त की आय हर साल दोगुनी हो रही हो? तीन साल में, वे पहले दोस्त से कहीं आगे निकल जाएँगे।

ईपीएस भी इसी तरह काम करता है – संख्याओं से परे देखें और बड़ी तस्वीर पर ध्यान केंद्रित करें।

टिप : EPS एक वित्तीय कहानी की हेडलाइन की तरह है। यह आपका ध्यान खींचता है, लेकिन यह आपको पूरी कहानी नहीं बताएगा। हमेशा EPS को अन्य प्रमुख मीट्रिक के साथ जोड़कर और व्यापक संदर्भ का मूल्यांकन करके गहराई से जानें।

किसी कंपनी की वित्तीय स्थिति के समग्र दृष्टिकोण के साथ ईपीएस अंतर्दृष्टि को संयोजित करके, आप अधिक बुद्धिमान, अधिक आत्मविश्वासपूर्ण निवेश निर्णय लेने के लिए अच्छी तरह से सुसज्जित होंगे।

तो, अगली बार जब आप EPS नंबर देखें, तो खुद से पूछें: इस आंकड़े के पीछे क्या कहानी है? यहीं पर असली निवेश ज्ञान छिपा है।

ईपीएस पर भरोसा करते समय होने वाली आम गलतियाँ

जबकि प्रति शेयर आय (ईपीएस) एक शक्तिशाली मीट्रिक है, यह पूरी तरह से विश्वसनीय नहीं है। कंपनियां कभी-कभी ईपीएस को प्रभावित करने वाले कारकों को बदलकर या हेरफेर करके अधिक अनुकूल तस्वीर बनाती हैं।

ईपीएस पर भरोसा करते समय कुछ सामान्य सावधानियाँ बरती जानी चाहिए:

1. अल्पकालिक फोकस

कुछ कंपनियां मजबूत तिमाही ईपीएस परिणाम देने पर अड़ी रहती हैं, कभी-कभी दीर्घकालिक विकास की कीमत पर।

यह कैसे होता है:

- खर्च कम करने के लिए अनुसंधान एवं विकास (आरएंडडी) या विपणन जैसे महत्वपूर्ण निवेशों में कटौती करना ।

- अल्पकालिक लागत कम रखने के लिए आवश्यक उन्नयन या विस्तार में देरी करना।

यह जोखिम भरा क्यों है:

ये रणनीतियाँ अस्थायी रूप से EPS को बढ़ा सकती हैं, लेकिन वे समय के साथ कंपनी की प्रतिस्पर्धात्मक बढ़त को कमज़ोर कर सकती हैं। नवाचार या बुनियादी ढाँचे में निवेश की कमी अक्सर ठहराव की ओर ले जाती है, जिससे व्यवसाय प्रतिद्वंद्वियों के लिए कमज़ोर हो जाता है।

टिप: किसी कंपनी के ईपीएस का मूल्यांकन करते समय, उसके निवेश पैटर्न पर गौर करें और पूछें कि क्या अल्पकालिक लाभ दीर्घकालिक सफलता की कीमत पर आ रहे हैं।

2. शेयर बायबैक

शेयर बायबैक का ईपीएस पर महत्वपूर्ण प्रभाव हो सकता है – और हमेशा सही कारणों से नहीं।

यह कैसे काम करता है:

जब कोई कंपनी अपने शेयर वापस खरीदती है, तो कुल बकाया शेयरों की संख्या कम हो जाती है। इससे स्वाभाविक रूप से EPS बढ़ जाता है, भले ही कंपनी की वास्तविक आय में सुधार न हुआ हो।

उदाहरण के लिए:

- बायबैक से पहले: ₹1 करोड़ की कमाई ÷ 10 लाख शेयर = ₹10 ईपीएस

- बायबैक के बाद: ₹1 करोड़ की कमाई ÷ 8 लाख शेयर = ₹12.5 ईपीएस

यह समस्याजनक क्यों है:

जबकि मौजूदा शेयरधारक मूल्य में उछाल का आनंद ले सकते हैं, शेयर बायबैक जरूरी नहीं कि एक संपन्न व्यवसाय को दर्शाता हो। बायबैक पर भारी खर्च करने वाली कंपनी के पास अपने परिचालन में फिर से निवेश करने के लिए लाभदायक अवसरों की कमी हो सकती है।

टिप: हमेशा गहराई से जांच करें। अगर ईपीएस वृद्धि मुख्य रूप से बायबैक द्वारा संचालित होती है, तो विचार करें कि क्या कंपनी की पूंजी का कहीं और बेहतर उपयोग किया जा सकता था।

3. लेखांकन ट्रिक्स

समायोजित ईपीएस को अक्सर एक “क्लीनर” मीट्रिक के रूप में प्रचारित किया जाता है, लेकिन यह एक खतरे का संकेत भी हो सकता है।

कंपनियाँ कैसे हेरफेर करती हैं:

- संख्याओं को बेहतर दिखाने के लिए कानूनी निपटान, पुनर्गठन लागत, या परिसंपत्ति की बिक्री से होने वाले नुकसान जैसे “गैर-आवर्ती” खर्चों को छोड़ दिया गया है।

- संभावित देनदारियों को कम आंकना या छोड़ देना जो भविष्य की कमाई को प्रभावित कर सकती हैं।

यह खतरनाक क्यों है:

कंपनियां जिसे “गैर-आवर्ती” व्यय कहती हैं, वह शायद उतना एक बार का खर्च न हो जितना वे दावा करती हैं। अगर समायोजन बहुत बार होता है, तो संख्याएँ भ्रामक हो सकती हैं।

टिप: वित्तीय रिपोर्ट में हमेशा बारीक अक्षरों को पढ़ें। बेसिक ईपीएस और एडजस्टेड ईपीएस दोनों को देखें और ध्यान दें कि कितनी बार समायोजन किया जाता है और उनमें क्या शामिल होता है।

निष्कर्ष

प्रति शेयर आय (ईपीएस) वित्त में सबसे व्यापक रूप से इस्तेमाल किए जाने वाले मापदंडों में से एक है, और इसका एक अच्छा कारण यह है कि यह प्रति शेयर के आधार पर किसी कंपनी की लाभप्रदता का एक स्पष्ट, संक्षिप्त स्नैपशॉट प्रदान करता है।

चाहे आप स्टॉक की तुलना कर रहे हों, विकास क्षमता का आकलन कर रहे हों, या पी/ई अनुपात जैसे मूल्यांकन मापदंडों की गणना कर रहे हों, ईपीएस ठोस निवेश विश्लेषण का आधार है।

हालांकि, यह याद रखना महत्वपूर्ण है कि ईपीएस पहेली का सिर्फ़ एक टुकड़ा है। अपने आप में, यह आपको पूरी कहानी नहीं बताएगा।

किसी कंपनी के वित्तीय स्वास्थ्य का व्यापक दृष्टिकोण तैयार करने के लिए हमेशा ईपीएस को अन्य प्रमुख मैट्रिक्स, जैसे राजस्व वृद्धि, ऋण स्तर और उद्योग प्रवृत्तियों के साथ जोड़ें।

शेयर बायबैक, अल्पावधि लाभ वृद्धि, तथा समायोजित आंकड़ों जैसे सामान्य नुकसानों पर नजर रखें, जो अंतर्निहित मुद्दों को अस्पष्ट कर सकते हैं।

सावधानीपूर्वक विश्लेषण और संख्याओं के पीछे के संदर्भ की गहरी समझ के साथ, ईपीएस आपके निवेश निर्णयों को निर्देशित करने के लिए एक शक्तिशाली उपकरण बन सकता है।

आखिरकार, EPS का असली मूल्य इस बात पर निर्भर करता है कि आप इसे कैसे समझते हैं – इसलिए गहराई से जानें, सवाल पूछें और इसे अपनी निवेश रणनीति के हिस्से के रूप में बुद्धिमानी से इस्तेमाल करें। निवेश के लिए शुभकामनाएं!

यह भी पढ़ें | मूल्य-से-पुस्तक (पी/बी) अनुपात को समझना: निवेशकों के लिए एक मार्गदर्शिका

यह भी पढ़ें | किसी कंपनी का EIC विश्लेषण: निवेशकों के लिए एक व्यापक गाइड